Contact center Ditjen Pajak (DJP), Kring Pajak memberikan penjelasan terkait dengan mekanisme perolehan bukti potong PPh bagi istri berstatus sebagal karyawati yang telah bergabung dengan NPWP suami.

Penjelasan dari Kring Pajak tersebut merespons cuitan warganet yang menanyakan cara mendapatkan bukti potong PPh istri yang sudah bergabung dengan NPWP suami. Adapun istri dimaksud juga tidak pernah memiliki NPWP dan tidak punya akun DJP Online.

"Sepanjang NIK istri berstatus 'tanggungan' pada Data Unit Keluarga (DUK) maka atas data transaksi perpajakan (misalnya bukti potong PPh dan pembayaran/NTPN) akan terprepopulasi ke SPT Tahunan Orang Pribadi Kepala Unit Keluarga," jelas Kring Pajak, Minggu (1/2/2026).

Melalui Peraturan Dirjen Pajak No. PER-7/PJ/2025, Ditjen Pajak (DJP) mengatur ketentuan terkait dengan pengisian data unit keluarga untuk kepentingan perpajakan.

Merujuk pada pasal 4 ayat (1), terhadap wanita kawin yang tidak dikenai pajak secara terpisah dan anak yang belum dewasa, pelaksanaan hak dan pemenuhan kewajiban perpajakannya digabungkan dengan suami sebagai kepala keluarga.

"Penggabungan pelaksanaan hak dan pemenuhan kewajiban perpajakan sebagaimana dimaksud pada pasal 4 ayat (1) dilakukan sepanjang wanita kawin dan anak yang belum dewasa telah menjadi bagian dari data unit keluarga untuk kepentingan perpajakan," bunyi pasal 5 ayat (1).

Baca Juga : Insentif PPh 21 DTP Bisa Batal Kalau Telat Lapor, Ini Ketentuannya!

Data unit keluarga sebagaimana dimaksud pada pasal 5 ayat (1) merupakan:

1. bagi wajib pajak pria kawin, meliputi:

a) data seluruh anggota keluarga yang meliputi wajib pajak sendiri, istri, dan anak yang belum dewasa, termasuk anak tiri atau anak angkat yang tercantum dalam kartu keluarga wajib pajak atau kartu keluarga lain; dan

b) data anggota keluarga sedarah atau semenda dalam garis keturunan lurus selain anggota keluarga sebagaimana dimaksud pada huruf a di atas yang menjadi tanggungan sepenuhnya yang tercantum pada kartu keluarga wajib pajak atau kartu keluarga lain;

2. bagi wajib pajak wanita kawin sebagaimana dimaksud dalam pasal 4 ayat (3) huruf b atau huruf c, meliputi data wajib pajak sendiri,

3. bagi wajib pajak pria atau wanita tidak kawin yang memiliki NPWP sendiri, meliputi:

a) data wajib pajak sendiri; dan

b) data anggota keluarga sedarah atau semenda dalam garis keturunan lurus yang menjadi tanggungan sepenuhnya, baik dalam satu kartu keluarga maupun berada pada kartu keluarga lain;

4. bagi wajib pajak wanita kawin sebagaimana dimaksud dalam pasal 4 ayat (4), meliputi:

a) data seluruh anggota keluarga yang meliputi wajib pajak sendiri, dan anak yang belum dewasa, termasuk anak tiri atau anak angkat yang tercantum dalam kartu keluarga wajib pajak atau kartu keluarga lain; dan b) data anggota keluarga sedarah atau semenda dalam garis keturunan lurus sebagaimana dimaksud dalam angka 1 huruf b di atas.

Dalam hal wajib pajak wanita kawin memiliki suami yang tidak berpenghasilan sebagaimana diatur dalam ketentuan peraturan perundang-undangan di bidang PPh maka wanita kawin tersebut dapat menambahkan data unit keluarga dengan ketentuan sebagai berikut:

1. data seluruh anggota keluarga yang meliputi wajib pajak sendiri, suami, dan anak yang belum dewasa, termasuk anak tiri atau anak angkat yang tercantum dalam kartu keluarga wajib pajak atau kartu keluarga lain; dan

2. data anggota keluarga sedarah atau semenda dalam garis keturunan lurus selain anggota keluarga sebagaimana dimaksud pada angka 1 di atas yang menjadi tanggungan sepenuhnya yang tercantum pada kartu keluarga wajib pajak atau kartu keluarga lain.

Untuk diperhatikan, anggota keluarga yang telah terdaftar dalam satu data unit keluarga tidak dapat dicantumkan dalam data unit keluarga lain. Lalu, penyampaian data unit keluarga dilakukan melalui mekanisme perubahan data wajib pajak.

Tambahan informasi, wajib pajak menentukan anggota keluarga pada data unit keluarga sebagaimana dimaksud dalam pasal 5 ayat (2) yang digunakan sebagai daftar anggota keluarga yang merupakan 1 kesatuan ekonomi dengan kepala keluarga sebagai penanggung kewajiban pajak.

Selain itu, penentuan anggota keluarga pada data unit keluarga juga digunakan sebagai dasar penghitungan besarnya penghasilan tidak kena pajak sesuai dengan ketentuan peraturan perundang-undangan di bidang PPh.

Kesimpulan

Jika istri sudah bergabung dengan NPWP suami, data pajaknya akan mengikuti SPT suami sebagai kepala keluarga.Bukti potong PPh 21 istri tetap tercatat dan otomatis muncul melalui Data Unit Keluarga (DUK). Hal ini sesuai aturan PER-7/PJ/2025 dari DJP. Pastikan NIK istri sudah masuk sebagai tanggungan dalam DUK. Masih bingung cara cek bukti potong atau update data keluarga di pajak?Yuk konsultasi dengan KWA Consulting, kami siap bantu pelaporan pajak Anda lebih aman, tepat, dan sesuai aturan.

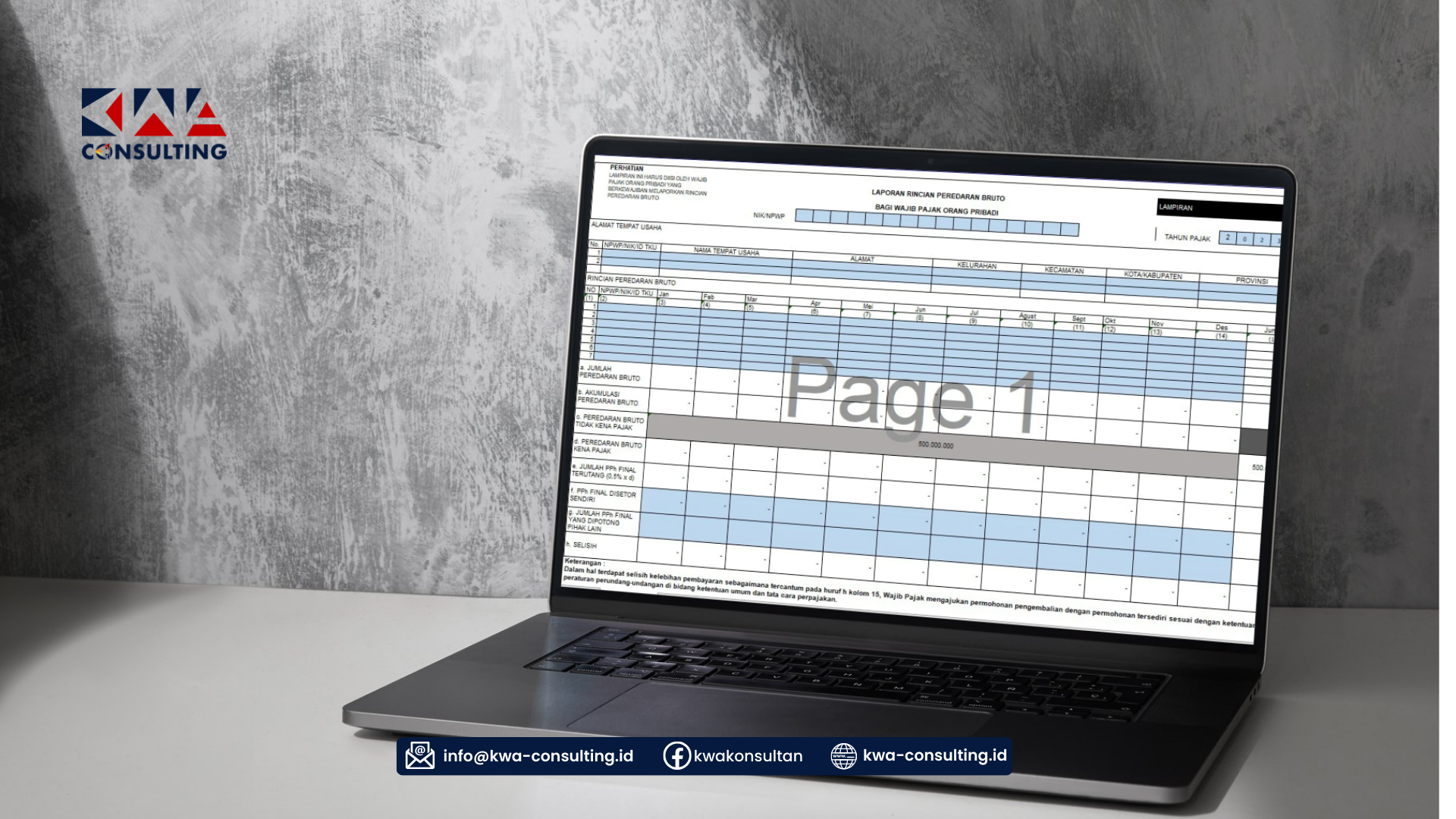

Kantor Pelayanan Pajak (KPP) Pratama Temanggung memberikan asistensi kepada wajib pajak terkait dengan pelaporan SPT Tahunan melalui coretax administration system pada 2 Januari 2026.

Kantor Pelayanan Pajak (KPP) Pratama Temanggung memberikan asistensi kepada wajib pajak terkait dengan pelaporan SPT Tahunan melalui coretax administration system pada 2 Januari 2026.